‘コラム’

相続分の譲渡

今回は相続分の譲渡についてお話します。

相続分の譲渡とは、相続人が遺産分割の前に自分の相続分を、他の相続人やその他の第三者に譲渡することをいいます。

相続財産を法定相続分割合で相続しない場合において、お亡くなりになった方(被相続人)の遺言書がなく、且つ相続人が複数いる場合は相続人全員で遺産分割の協議を行い、後で争わないように証拠として遺産分割協議書を作成します。

しかし、相続人の間で争いが生じて相続人全員の合意を得ることが難しい場合や、自身の相続する取り分が決まっているが特定の相続人とのトラブルを回避するために、他の相続人やその他の第三者に相続分(遺産全体に対する各共同相続人の法定相続の割合)を無償又は有償で譲渡する場合などがあります。

◇相続分の譲渡の方法

・遺産分割の前に行なわなければなりません。

・相続分の一部又は全部について行う事が可能です。

・書面でも口頭でもできます。(登記手続上は相続分譲渡証明書を作成します。)

◇相続分を譲渡する相手

・他の相続人やその他の第三者でも可能です。

◇対価について

・譲渡に関しては、対価をもらわずに譲渡(無償)でも対価をもらって譲渡(有償)のどちらでも可能です。

◇遺産分割について

相続分の譲渡を、他の相続人やその他の第三者に対して行った場合は、譲渡した分だけ相続分の割合が増加することになります。

その反面、譲渡した相続人の相続分は一部譲渡の場合は譲渡した分だけ減少しますし、全部譲渡の場合は消滅します。

全部譲渡した相続人は相続分が全て無くなるため、遺産分割協議に参加する必要はありません。

その他の第三者に対して相続分の譲渡が行われた場合は、遺産分割の協議を行う際、第三者である譲受人も遺産分割協議に参加する必要があります。

◇名義について

同一順位の共同相続人の間で相続分が譲渡された場合は、譲渡された後の共有持分の割合により、直接、相続による所有権移転登記を行うことができます。

お亡くなりになった方(被相続人)から、共同相続人以外の第三者への直接の移転登記をすることは認められておりませんので、まず共同相続人による相続登記を完了した後に、相続分の譲渡人から、譲受人への所有権(あるいは共有持分)の移転登記を行う点を注意してください。

このように相続分を譲渡する側からみると煩わしい相続から解放できるというメリットがあります。

また、譲渡を受ける側は相続人が減り、話し合い(協議)がまとまりやすくなるというメリットもあります。

私共の司法書士業務の中で相続分の譲渡を利用するケースは、相続人が遠方にいる場合や疎遠な相続人がいるケースや相続が長期化するような場合に比較的多く利用されます。

さらに、相続分譲渡は相続人ごとの個別対応がしやすいので遺産分割協議で相続人全員が合意し成立するよりメリットがあります。

しかし、相続に債務があると相続分譲渡を債権者に対抗できないことと、数次相続の場合は登記が複雑になりますのでご注意ください。

◇登記を行う為の必要書類

相続分の譲渡が行われた場合には、譲渡人の印鑑証明書が必要になります。

更に「相続分譲渡証明書」を作成し、通常の相続登記の必要書類に添付し申請します。

相続の譲渡に関し、ご相談をご希望の方は「お電話」又は当サイト内の「お問い合わせフォーム」にてご予約を行ってください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

親の自宅を売却するには!?

親の健康状態が悪くなり介護が必要なったものの、仕事や家庭の事情で自分たちでは親の介護はできず、やむを得ず介護施設で面倒を見てもらうという子世代も少なくはないと思います。

あるいは、子どもたちには迷惑や負担を掛けないようにと、自ら老人ホームへ入居される方もいらっしゃいます。

お子さんたちも独立され、ご自身が老人ホームなどに入居されると自宅が空き家になってしまうというケースも最近は増えてきています。

そこで、老人ホームや介護施設に入居する際、今まで住み慣れた自宅や自己所有の不動産を売却し、入居の際の費用やこれからの生活費に充てようとお考えの方も多いのではないでしょうか。

実際、不動産の名義人がお元気で意思がはっきりしている場合は問題が無いのですが、認知症や生命延命装置を付けた状態では、ご本人(名義人)の意思確認が難しく不動産の売却も名義を変える手続(所有権移転登記)も行うことができません。

意思能力を欠く人が行った法律行為は、法律上無効になってしまいます。

認知症などで、ご本人(名義人)の意思確認が難しい場合は、家庭裁判所で成年後見人の申し立てを行う事も可能です。しかし、成年後見人の役割としては被後見人の財産を守り、必要以上に減らさないことが優先されます。

また、一度選任されると、売買に関することに限らず、被後見人がお亡くなりになるまで成年後見人の仕事は続き、報酬も払い続ける必要があります。

成年後見人には親族が選ばれる事もありますし、弁護士や司法書士が選任されることもあります。

成年後見人の申し立てを行う際には、ご家族で慎重に協議されることをお勧めします。

不動産を売却する際、一般的には不動産会社が売主、買主の仲介に入り契約手続を進めていきます。

司法書士が売主、買主から委任を受け法務局へ所有権移転登記を申請します。

その際、司法書士は売主、買主の本人確認及び意思確認をし、正当な契約があったかなどを確認する義務があります。

認知症などによって本人の意思確認が十分にできない場合、司法書士は登記手続を行うことはできませんのでご注意ください。

仮に、不動産を売った時にすでに売主が認知症であったことが後から判明した場合には、売買契約は無効となり、司法書士はその責任を負わなくてはなりません。

認知症になった親の不動産を売却したいのであれば、成年後見人をつけることが必須になります。

仕事柄、不動産の名義を変えたくてもスムーズにいかないケースを目にします。

極端な話ですが、認知症になったり、天災・事故や病気などで意思能力がなくなったりなど、明日ご自身がどうなるかはわかりません。

そうなる前に生前贈与で不動産の名義を変えたり、有効な遺言書の作成をしたりといった、事前の対策をお勧めします。

思い立ったが吉日です!

生前贈与や売買での不動産の名義変更、遺言書の作成でお困りな方は「お電話」又はサイト内の「「お問い合わせフォーム」にてご連絡ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

銀行・証券口座の手続をスムーズに行うには

お亡くなりになった方(被相続人)の金融機関や証券会社での相続手続は、どのように行うのでしょうか?

はじめに、金融機関に被相続人が亡くなったことを知らせます。

預金口座の名義人が死亡したことがわかると、被相続人が取引をされていた金融機関は口座を凍結します。

理由としては、相続人のうちの一部の者が、他の相続人からの同意を得ずに、お亡くなりになった方の預金を全て引き出してしまうことを防止する目的があります。

では、凍結されてしまった口座から預金を引き出す、つまり、財産分けをするにはどのような手続が必要でしょうか。

まずは、対象となる金融機関に、口座解約や名義変更に必要な書類を確認します。

この時は、対象となる金融機関に訪問してもよいですし、電話で対応してくれる金融機関もあります。

そうすると、相続届などの銀行所定の書式をもらえるので、そちらに相続人全員の実印を押印し、その他の必要書類と併せて金融機関に持参します。

銀行預金口座の相続手続(名義変更・解約)に必要な一般的な書類としては下記になります。

(遺産分割協議によって分割する場合)

・口座払戻請求書(各銀行所定のもの)

・預金口座の通帳

・遺産分割協議書

・亡くなった方の出生から死亡までの戸籍謄本

・相続人全員の戸籍謄本

・相続人全員の印鑑証明書(3ヶ月以内のもの)

※各金融機関により、必要書類や書式が異なりますので、対象となる金融機関に事前に確認する必要があります。

金融機関に必要書類をそろえて提出し、不備等がなければ、1週間~2週間程で、口座解約・名義変更の手続が完了します。

ここまで、金融機関での手続についてご説明しましたが、

金融機関の口座解約・名義変更の手続は予想以上に時間と手間がかかります。

私共の事務所にも相続人から、被相続人の預貯金の解約手続や名義変更の依頼を頂くケースが増えています。

当事務所にご依頼頂く理由としては、次のような理由が多いです。

・待ち時間が長く他の銀行に行けなかった

・手続する銀行が多すぎて訪問が困難

・銀行が遠く15時まで間に合わない

・一日では回り切れない

・銀行の窓口担当者が手続方法を知らない

・他の職員に聞きながら行うので時間がかかる

・銀行が発行した残高証明書の金額が間違っていた

・銀行が間違って関係書類を他の相続人に返却された。

金融機関によって、支店の窓口で手続を行う金融機関もあれば、相続を担当しているセンターで手続を行う場合もあります。

各金融機関によって手続の方法も異なりますし、窓口の担当者によっても対応に差があります。

慣れている職員は当然、対応が早いですが、そうでない職員は他の職員に聞きに行ったり、本店に連絡しながら進めるので、待たされることが多いです。

会社勤めの方が平日に休暇を取って金融機関に行って手続しようとしても、1行目の金融機関で待たされてしまうと次の金融機関に行けない場合もあります。

金融機関は15時迄ですから、移動時間も考慮しなければなりません。

手続を行う金融機関が複数あると、1日で金融機関を回りきることは大変なことです。

再度、別日に休みを取り金融機関の営業時間内に訪問することになります。

このような手続きは相続人が自ら行うことも可能ですが、お仕事や家事などでお忙しく時間のない方、体の具合が悪く外出が困難な方など、ご自身で行うことが難しい方も多いと思います。

私共にご依頼いただいた場合は、戸籍の収集(被相続人・相続人)・遺産分割協議書の作成・銀行手続など全て当事務所で対応させていただきます。

また、相続税の申告や、死亡日時点での残高を把握して遺産分割協議を行うために、被相続人が取引されていた金融機関から残高証明書を取得しますが、残高証明書の取得もご依頼頂ければ当事務所で行う事ができます。

残高証明書の取得も、口座解約・名義変更と同じように手間と時間がかかります。

ご依頼頂く事で、相続に関する煩わしい手続を最小限に済ますことができます。

ただし、相続人の間で争いがある場合は、司法書士は相続手続を行うことができませんので当事務所より弁護士をご紹介させていただく場合もございます。

私共は相続手続のひとつとして日々、金融機関での手続を行っておりますので、安心してお任せください。

お困りな際はお気軽に「お電話」又は「お問い合わせフォーム」よりご連絡ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

代襲相続と数次相続の見分け方

前回は代襲相続についてお話をしましたが、今回は数次相続についてお話をします。

相続手続は、戸籍を収集し、相続人を確定するところから始まります。

収集した戸籍を読んでいくと、代襲相続と数次相続が複雑に絡み合うことがあります。

読み間違えると相続人の数が変わってしまいますので注意が必要です。

◇数字相続とは何でしょうか?

数次相続(すうじそうぞく)とは、お亡くなりになった方(被相続人)の相続が開始した後に、遺産分割協議や相続登記が完了する前に相続人がお亡くなりになってしまい、次の相続が開始されてしまうことです。

このように相続が2回以上重なっている状態を「数次相続」といいます。

例えば父親が亡くなり、残された母親と2人の子供で相続財産の遺産分割協議をしている途中に母親が亡くなってしまった場合、2人の子供は父親と母親の遺産分割協議を行う必要があります。

この場合、亡くなった母親の相続財産の中には本来相続するはずだった父親の相続財産も含まれております。

ですので、実務上は、2人の子供は父親の相続人としての立場と、母親の相続人としての立場で父親の遺産分割協議に参加することになります。

◇代襲相続と数次相続の見分け方としては、お亡くなりになった方の死亡日と相続人の死亡日を確認します。

・お亡くなりになった方より「先」に死亡していれば代襲相続

・お亡くなりになった方より「後」に死亡していれば数次相続

となります。

◇数次相続と代襲相続の違いは?

数次相続は

被相続人の相続人が、被相続人より後に亡くなり数次相続が発生した場合、お亡くなりになった相続人に子がいない場合でも、配偶者や兄弟姉妹がいると相続の範囲が広がります。

お亡くなりになった相続人の法定相続人全員が相続人となります。

代襲相続は

被相続人の相続人である子(被代襲者)が、被相続人より先に亡くなっていた場合、被代襲者に子がいなければ、代襲相続は発生しません。

お亡くなりになった相続人(被代襲者)に子がいる場合はその子が代襲し、さらにその子が亡くなっている場合に子(被相続人からみたら孫)がいる場合は孫が再代襲相続するなど、直系卑属が相続人となります。

ただし、被相続人の相続人が兄弟姉妹で、その兄弟姉妹が被相続人より先に亡くなっている場合は、兄弟姉妹の子が代襲相続しますが、兄弟姉妹の子がさらに先に亡くなっていたとしても、そこから先は代襲相続は発生しません。

このように、数次相続と代襲相続が複雑に絡み合ったケースは慎重に読み解かないと読み違える場合があります。

当事務所では、ご依頼頂きましたら戸籍を収集し、相続人の確定を行いますので、

お困りの方はお気軽にご相談ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

代襲相続とはなんでしょうか?

代襲相続(だいしゅうそうぞく)という言葉を聞いたことはあるでしょうか?

あまり聞き慣れない言葉です。

お亡くなりになった方(被相続人)にお子さん(子)がいらっしゃった場合、その子は法定相続人になります。

しかし、被相続人よりも先に子が亡くなっている場合はその子に子供(被相続人の孫)がいると、その被相続人の孫が代襲者となり代襲相続人になります。

本来相続人になるはずだった親が相続の開始する前に亡くなっていた為、子や孫が代わりに相続人になるという制度を「代襲相続」と言います。

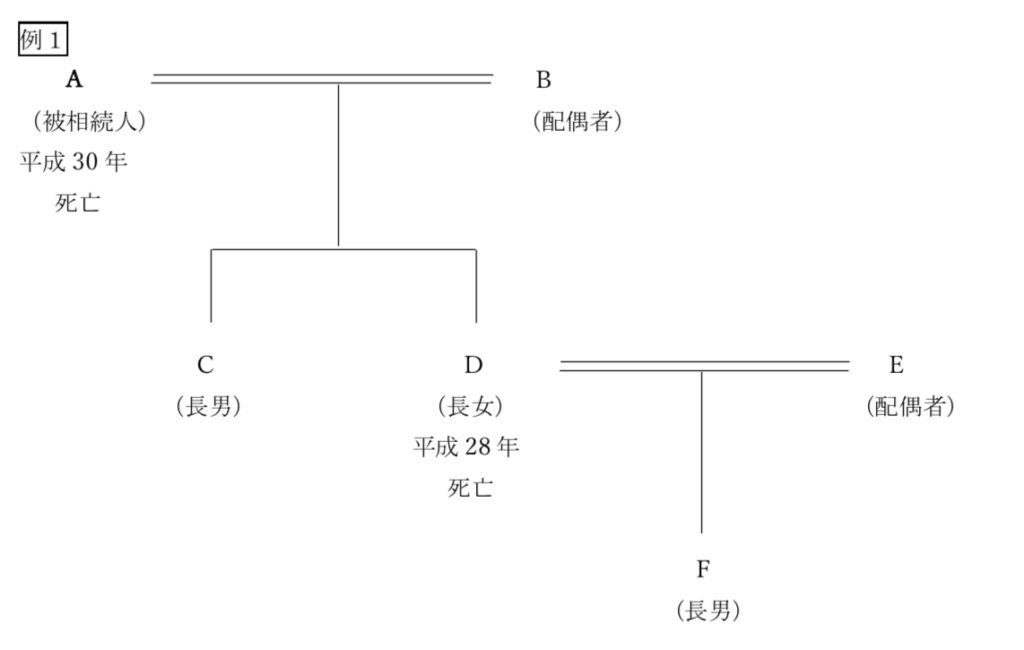

具体的にみてみましょう。

このような場合に、誰がAの相続人となるのでしょうか?

配偶者は常に相続人となり、第一順位の法定相続人は子となります。

今回、Aの子であるDが先に亡くなっているため、Dの子であるFが代襲相続人となります。

ですので、Aさんの法定相続人はB・C・Fとなります。

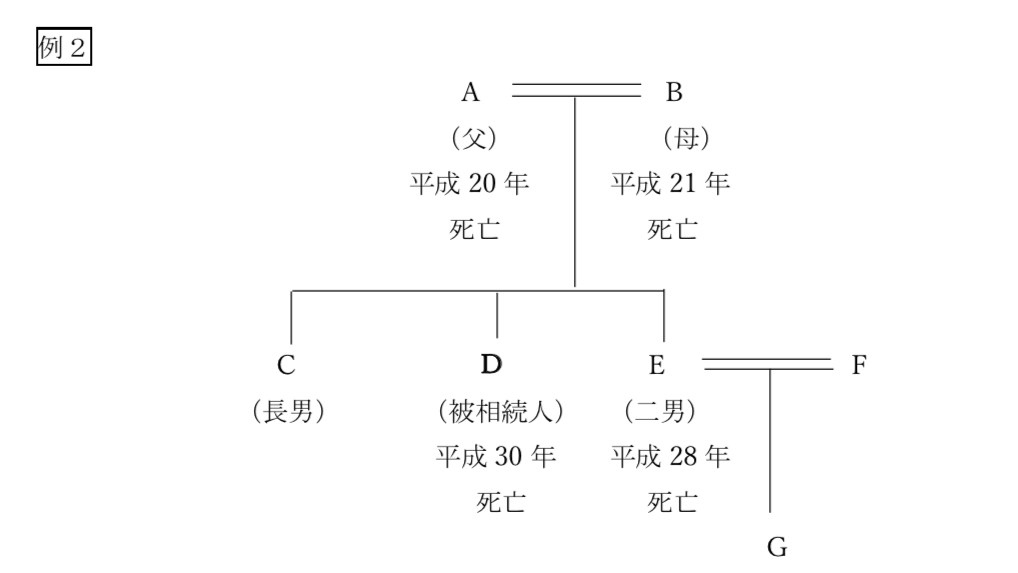

今回のケースでは、Dの相続人は誰でしょうか?

被相続人Dには子供がいません。

Dの両親A・Bもすでに亡くなっていますので、Dの兄弟姉妹が法定相続人となります。

しかし、兄弟であるEはすでに亡くなっており、Eには子Gがいます。

ですので、Dの法定相続人は、C・Gとなります。

では、代襲者が相続開始の時点ですでに亡くなっていた場合はどうなるのでしょうか?

代襲者が相続開始の前に亡くなっていた場合は「再代襲相続」になります。

◇ではどこまで代襲されるのでしょうか?

・被相続人の子が既にお亡くなりになられている場合は

代襲者は被相続人から見て直系卑属の孫、曾孫(ひまご)、玄孫(やしゃご)へ再代襲されます。

例1のケースで、FがAよりも先に亡くなっている場合には、Fの子がいればFの子が再代襲します。

・被相続人の兄弟姉妹が既にお亡くなりになられている場合

兄弟姉妹の子(甥、姪)に再代襲されます。

しかし、甥や姪が既にお亡くなりになっている場合は1代限りとなり、次はありません。

例2のケースで、GがDより先に亡くなっていた場合でも、Gの子は再代襲しません。

遺産分割協議書を作成する場合は、代襲相続人を含めた相続人全員で協議します。

代襲相続に関する登記の申請手続は通常の登記申請手続と変わりませんが、戸籍謄本の内容をしっかり確認し相続人を把握する事が重要です。

次回は数次相続についてお話します。

ご高齢な方やご兄弟姉妹が多い家系、長い間、相続登記をしていなかった場合などは代襲相続と数次相続が複雑に絡みあったケースもあります。

戸籍を読み解き、法定相続人を正確に把握する事が大切になります。

法定相続人の判断を誤ると、遺産分割協議をもう一度やり直さなければいけなくなってしまいます。

当事務所は戸籍の収集からお手伝いできますので、お困りな方はお気軽にご相談ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

遺言により不動産を遺贈された場合はどうするの?

A子さんと長い間、同居していた叔母さんが亡くなり、叔母さん名義の土地と建物を遺言により遺贈されました。

この土地と建物の名義をA子さんに変更するために手続が必要になりました。

このようなケースはどのような手続が必要となるでしょうか。

まず、遺言書の種類によって、必要となる手続が異なります。

遺言が公正証書遺言の場合は検認の必要はありませんが、自筆証書遺言の場合には家庭裁判所で検認手続を行う事になります。

自筆証書遺言の検認申立てを行う場合は、遺言者の最後の住所地の家庭裁判所に遺言書検認申立書を提出します。

添付する書類としては

・遺言者の出生時から死亡時までのすべての戸籍(除籍、改正原戸籍)謄本

・相続人全員の戸籍謄本(戸籍全部事項証明書)

などですが、相続関係によって書類が異なりますので、事前の確認が必要です。

*これらの謄本等は法定相続情報証明制度を利用する場合、法定相続情報一覧図の写しで代用できますが、裁判所へ確認が必要です。

遺言書の検認が終わったら、次は法務局での不動産の名義変更です。

不動産の名義変更を行う際に、誰が登記申請を行うのでしょうか?

それは、遺言執行者が選任されているかどうかで変わります。

まず、遺言執行者が選任されていない場合は、

受遺者(もらう方)と相続人全員との共同で申請し、遺贈を原因とする所有権移転登記申請を行います。

遺言執行者が選任されている場合は、受遺者と遺言執行者との共同で申請し、遺贈を原因とする所有権移転登記申請を行います。

遺言執行者が選任されていない場合には、相続人全員の協力が必要となりますので、遺言書を書く際にはその辺りにも注意する必要があります。

法務局には、次のような書類を提出します。

①遺言執行者が選任されていない場合の遺贈による所有権移転登記申請

登記申請書を作成します。

添付する書類としては

・登記済証又は登記識別情報

・登記原因証明情報(遺言書)

・被相続人の出生時から死亡時までのすべての戸籍(除籍、改正原戸籍)謄本

・相続人全員の戸籍謄本(戸籍全部事項証明書)

・相続人全員の印鑑登録証明書

・受遺者の住民票の写し

・固定資産税評価証明書

上記を不動産の所在地を管轄する法務局へ申請します。

その際に不動産の固定資産評価額に1000分の20を乗じた額の登録免許税を納めます。

遺贈による効力発生日は遺贈者の死亡の日です。

登記申請は登記権利者である受遺者と登記義務者である遺贈者の登記義務の承継者たる相続人全員の共同で申請を行います。

遺贈者が所有権の登記を受けた後、住所や氏名が変更し、登記簿上の記載と一致していない場合には、遺贈による所有権移転登記を申請する前提として、遺贈者の住所または氏名の変更登記を申請する必要があります。

②遺言執行者が選任されている場合の遺贈による所有権移転登記申請

遺言執行者は相続財産の管理その他遺言の執行に必要な一切の行為をする権利義務を有するとされていますので(民1012①)、遺言書に遺言執行者が定められている場合または家庭裁判所により遺言執行者が選任された場合には、遺言執行者と受遺者が共同で登記申請をします。この場合、登記義務者はあくまでも遺贈者であるため、申請書には遺言執行者の住所氏名は記載しません。

遺贈者の住所や氏名が登記簿上の記載と一致しない場合には、遺贈による所有権移転登記を申請する前提として遺贈者の住所または氏名の変更登記をする必要があります。

*①の相続人からの申請の場合と同様です。

添付する書類としては

・登記済証又は登記識別情報

・登記原因証明情報(遺言書)

・遺言執行者の印鑑登録証明書

・受遺者の住民票の写し

・固定資産税評価証明書

・家庭裁判所により遺言執行者が選択された場合はその審判書

以上が必要になります。

今回は、遺言により不動産を遺贈された場合の手続についてお話しました。

遺言書を書く際に、公正証書遺言が自筆証書遺言のどちらで遺言書を書くのか、遺言書で遺言執行者を決めるかどうか等に注意したり、遺贈の必要書類をあらかじめ遺言執行者や受遺者に伝えておいたりすると、不要な相続トラブルを未然に防ぐことができるかもしれません。

実際に遺贈された方だけでなく、これから遺言書を書こうと考えている方においても

参考になればと思います。

遺贈を受けてその後の手続でお困りな方・遺言書で遺贈されたい方は、

お電話又は当サイトの「お問い合わせフォーム」よりご相談ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

相続登記には何が必要なの?

相続登記のご相談を頂く時に、「相続登記の必要書類は何ですか?」とよく聞かれます。

相続登記をする場合、状況によって必要となる書類が異なります。

たとえば、法定相続分通りに登記するケース。これは、法定相続人が1人のみの場合や、相続人の間で法定相続分通りの分け方で話し合いがまとまっている場合などです。

次に、お亡くなりになられた方が遺言書をのこされていたケース。

また、遺言書はないけれど、相続人全員で協議し、相続財産の分け方を決めたケース。

このように、様々なケースがあり、内容により、お亡くなりになった方の必要な書類と相続する相続人の方々の必要書類は変わります。

では、具体的にどのような書類が必要となるのでしょうか?

ケースごとに見ていきましょう。

- 法定相続分の割合で登記申請を行う場合

◇被相続人に関する書類

・被相続人の出生から死亡までの連続した戸籍

・被相続人の住民票の除票

◇相続人に関する書類

・相続人全員の戸籍謄本

・不動産を相続する相続人の住民票

◇その他

・固定資産評価証明書

- 遺言書に基づいて法定相続人へ相続させる場合

◇被相続人に関する書類

・遺言書

・被相続人の死亡時の戸籍謄本

・被相続人の住民票の除票

◇相続人に関する書類

・遺言に基づいて相続する相続人の戸籍謄本

・遺言に基づいて相続する相続人の住民票

◇その他

・固定資産評価証明書

- 遺言書に基づいて相続人以外の第三者に遺贈する場合

1.遺言執行者が選任されている場合

◇被相続人に関する書類

・遺言書

・被相続人の死亡時の戸籍謄本

・被相続人の住民票の除票

・権利証(登記済証書・登記識別情報通知)

◇相続人に関する書類

・不動産をもらう方(受遺者)の住民票

◇その他

・遺言執行者の印鑑証明書(発行後3か月以内のもの)

・選任審判書の謄本(遺言執行者が家庭裁判所で選任されている場合のみ)

・固定資産評価証明書

2.遺言執行者が選任されていない場合

◇被相続人に関する書類

・遺言書

・被相続人の出生から死亡までの連続した戸籍

・被相続人の住民票の除票

・権利証(登記済証書・登記識別情報通知)

◇相続人に関する書類

・不動産をもらう方(受遺者)の住民票

◇その他

・相続人全員の印鑑証明書(発行後3か月以内のもの)

・相続人全員の戸籍謄本

・固定資産評価証明書

なお、公正証書遺言の場合は検認の必要はありませんが、自筆証書遺言、秘密証書遺言の場合は家庭裁判所の検認が必要です。

- 遺産分割協議により相続登記を行う場合

◇被相続人に関する書類

・被相続人の出生から死亡までの連続した戸籍

・被相続人の住民票の除票

◇相続人に関する書類

・相続人全員の戸籍謄本

・不動産を相続する相続人の住民票

・相続人全員の印鑑証明証

・遺産分割協議書

◇その他

・固定資産評価証明書

上記は一般的な例ですが、内容によっては、別途書類が必要となる場合もあります。

具体的に何が必要かは、ケースバイケースとなりますので、

ご相談いただいた際に詳しくお伝えさせて頂きます。

必要書類のうち、ご依頼頂きましたら当事務所で取得できるものもあります。

仕事の都合で平日は役所へ行くことが難しい方や

介護施設に入居中で外出が不自由な方など、ご自身で取得が困難な場合は

当事務所で取得のサポートをさせて頂きますので、ご安心ください。

お電話又は当サイトの「お問い合わせフォーム」からお気軽にご連絡ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

権利証が無くても名義変更できますよ!

相続登記を行う場合、権利証が見当たらず名義変更ができないのではないのかと心配されている方がいらっしゃいます。

そんなことはありませんので、ご安心ください!

亡くなられた方が不動産をお持ちだった場合、相続人名義に変更するには、法務局で所有権移転登記を行う必要があります。

葬儀が終わり、親の相続手続をする為に関係書類を探しても不動産の権利証が見当たらずお困りの方がいらっしゃいます。

不動産の権利書は

法務局がオンライン庁に指定される以前に、法務局から所有権移転登記が完了した際に「登記済権利証」が発行されてました。この書類が一般的に「権利書」と言われているものです。

法務局がオンライン庁に指定された以降は、登記済権利証から「登記識別情報通知」に変わっております。

名古屋法務局管内では、平成17年頃から順次オンライン指定庁に指定されています。

所有者が不動産を売却し買主に名義を変更する際や住宅ローンの借り換えなど金融機関が不動産に抵当権などの担保を設定する際の登記申請時に、本人確認の為に法務局へ提出します。

登記済権利証や登記識別情報通知を紛失した場合は再発行はできません。

ですが、紛失してしまった場合でも、下記の方法で不動産の売買や抵当権の設定などの登記申請を行う事ができます。

①法務局の登記官から本人確認の必要な所有者にあてて登記申請の意思確認の照合の書面(事前通知)が発 送されます。これを受け取った所有者が2週間以内に登記のないようが真実である旨の記載をして登記官 に返送することで本人の確認をします。

②司法書士や弁護士が不動産の所有者と面談の上、本人であることを確認し、司法書士や弁護士の職務に基 づいて「本人確認情報」を作成し、登記申請時に法務局へ提出します。

不動産売買の場合は②の方法で行うことが多いです。

相続登記の場合は原則として権利証は必要ありません。

しかし例外もあります。

それは、お亡くなりになった方の住所が登記簿上の住所から現在の住所まで繋がらない場合です。

法務局は、住所と氏名で同一人かを判断します。

もし、お亡くなりになった方のご住所が、登記した時のご住所から変更している場合は、

通常は登記簿上の住所と繋がる住民票の除票や戸籍の附票を取得できると良いのですが、除票や戸籍の附票は役所の保管期限が5年しかないため、昔の住所とのつながりを証明できない場合もあります。

このようなケースでは、権利証があれば、同一性が証明できるとして、登記申請する事ができます。なお、このようなケースで権利証がない場合でも、方法は他にもいくつかありますので、その際はご相談ください。

不動産の名義を変えたいが権利証が紛失して見当たらない方は、サポートさせて頂きますので、お電話又は当サイトのお問い合わせフォームより相談予約をお願いします。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

法定相続分とは?

前回の遺産分割協議書のお話の中で「法定相続分」という言葉がでてきました。

相続分とは、お亡くなりになった方の財産を相続する場合に、各相続人が相続する割合を言います。

相続分には、「法定相続分」と「指定相続分」があります。

誰がどのような割合で財産を相続するかについては、民法で定められており、この民法で定められた相続分を「法定相続分」と言います。

一方、被相続人は、誰にどのような割合で財産を相続させるかを遺言によって指定でき、この被相続人によって指定された相続分を「指定相続分」と言います。

指定相続分は法定相続分よりも優先されます。

被相続人が遺言によって相続分を指定しなかった場合は、法定相続分を分け方の目安とします。

お亡くなりになった方が遺言書を残していた場合は、原則としてその遺言書の内容が優先されますので、相続人全員での話し合い(遺産分割協議)は行われません。

しかし、遺言書がない場合において、法定相続分と異なる割合で遺産分割をしたい時は、相続人全員で遺産分割協議を行います。そこで合意した内容を遺産分割協議書にまとめ、相続人全員の実印を押印します。

実際には、相続が発生して遺言書が無い場合は、法定相続分通りに相続財産を分けるか、法定相続分と異なる割合で分けるかを相続人全員で話し合う必要があります。

では、法定相続分は具体的にどのような割合なのでしょうか。

民法で定められた法定相続分と順位は次の通りです。

第1順位 相続人が配偶者・子の場合 配偶者:2分の1 子:2分の1

第2順位 相続人が配偶者・被相続人の父母 配偶者:3分の2 父母:3分の1

第3順位 相続人が配偶者・被相続人の兄弟姉妹 配偶者:4分の3 兄弟姉妹:4分の1

上記の「子・父母・兄弟姉妹」が複数いる場合は、それぞれ均等に分けます。

配偶者は常に相続人となります。

また、婚姻の期間は関係ありませんので、1日でも婚姻期間があれば相続人となります。

勘違いされている方も多いと思いますが、離婚した元配偶者、内縁の妻(夫)、再婚相手の連れ子、孫は原則法定相続分を持ちませんので注意が必要です。

相続させたい場合には、養子縁組や遺言書の作成などを検討する必要があります。

当事務所にご相談頂くケースの中でも、それぞれの相続人の主張が強く、なかなかスムーズに遺産分けが進まないケースもあります。

・亡くなるまで世話をしてきたので、その分多く相続したい

・事業を継承していくので、その分考慮してほしい

・残された家族の面倒をみていく分、多く相続したい

・生前に住宅の資金を用意してもらっているので、相続する分を減らしたい

・遺言書はないけれど、生前に遺産の分け方についての思いを聞かされていた

など様々な主張があるかと思います。

全ての相続人が納得する分け方をしなければ、遺産分けはできません。

遺産分割が合意に至らなかった場合は、弁護士に依頼し、相手方との交渉をお願いするか、それでもまとまらない場合は、裁判所で調停や審判によって遺産分割方法が決定されます。

遺産分割協議の際に相続人全員の合意があれば、相続分をどのような割合で分けてもかまいません。

必ずしも法定相続分通りに従わなくても大丈夫です。

ただ相続人全員の公平を考慮すると、法定相続分を理解した上で遺産分割協議をすることをお勧めします。

遺産分割協議書の作成についてのご相談は、お気軽にご連絡ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。

遺産分割協議書はどんな時に必要なの?

金融機関や法務局などで相続手続をする際に「遺産分割協議書はありますか?」と、ほとんどのケースで聞かれるでしょう。

「遺産分割協議書」は、相続手続以外では、日常生活をする上で耳にしない言葉ですが、遺産分割協議書とはいったいどのような時に必要なのでしょうか?

今回は遺産分割協議書についてお話していきましょう。

まず遺産分割協議書を作ることは法律で決まってはいません。

ですから、必ず作成しなくてはいけないということはありません。

では、どのような時に作成する必要があるのでしょうか。

それは、民法で定められた法定相続分と異なる割合で相続財産を分ける時です。

言い換えれば、法定相続分通りに相続財産を分ける場合は、遺産分割協議をする必要はありません。

具体例でご説明しましょう。

・被相続人(お亡くなりになった方):父

・相続人:母・子2人(長男・次男)

・相続財産:不動産(自宅)、預貯金、株式

このような場合に、法定相続分は母2分の1、長男・次男それぞれ4分の1ずつとなります。

ですが、「相続財産のうち不動産は長男が、預貯金は母が、株式は次男が相続する」と相続人同士で話し合いをした場合には、法定相続分と異なる分け方となりますので、相続手続を行う際には、遺産分割協議書が必要となります。

このように、法定相続分と異なる割合で相続財産を分けた場合に、お亡くなりになった方の相続財産のうち不動産の名義を変えるために、法務局に遺産分割協議書を提出します。預貯金を解約、名義変更をする際にも金融機関から遺産分割協議書の提示を求められます。

相続税の申告にも必要な場合があります。

◆不動産の相続登記

相続人同士で遺産分割協議を行い、特定の方が不動産を相続することになった場合は、不動産を相続される方が法務局で不動産の名義変更の登記申請手続をします。

この登記申請手続は、「相続登記」と言われることもありますが、具体的には、不動産の所有者名義を被相続人(お亡くなりになった方)から相続人の名義に移すこと(所有権移転)と言います。

遺産分割協議に基づく相続登記をするためには遺産分割協議書が必要です。

法務局で登記申請をする際には、遺産分割協議書と相続人全員の印鑑証明書を併せて提出します。

遺産分割協議書には不動産の表示を正確に記載しておかないと相続登記ができませんので、ご注意ください。

◆預貯金の解約や出金、証券の名義変更

ほとんどの方は、最低1つはどこかの金融機関に口座をお持ちではないでしょうか。

相続が発生したときに、お亡くなりになられた方の預金口座についても、法定相続分と異なる割合で相続する場合には、相続人全員で遺産分割協議を行い誰がどれだけ預貯金を相続するか決めます。

協議をした後は、実際に相続する相続人が金融機関に行き、解約・名義変更の手続をします。その手続の際に「遺産分割協議書」が必要になります。

金融機関によっては指定の書式が決まっており、その用紙に署名・捺印をすればよいケースもありますので、事前に金融機関に問い合わせをすることをお勧めします。

また、お亡くなりになった方が証券(株式)をお持ちの場合にも、相続する人を決め、証券の名義変更をします。その際にも「遺産分割協議書」が必要になります。

◆相続税の申告

亡くなられた方の相続財産の評価額が基礎控除を超えない場合には、相続税が課税されません。この場合、相続税の申告と納税は不要になります。

宅地の額を引き下げる小規模宅地の特例や、配偶者が受け取る財産が法定相続分又は1億6千万円までは非課税になる配偶者の特例などの減税措置を利用したい場合には、遺産分割協議書の提出が必要になります。以上のように遺産分割協議書は、さまざまな相続手続で必要となります。

また、遺産分割協議書は、相続人同士が納得した証となりますので、相続トラブルを防ぐという点においても作成する意味があります。

相続人同士の口約束で済ませるより、トラブルを未然に回避するためにも作成しておいた方が、お互いの関係を良好に保つ事ができるでしょう。

遺産分割を行った場合は、正しい遺産分割協議書を作成することをお勧めします。

遺産分割協議書の作成などでお困りの方はお気軽にご相談ください。

いちえ司法書士事務所では、名古屋市天白区を拠点に、相続に関するさまざまな手続きをサポートしております。

不動産の名義変更(相続登記)をはじめ、預貯金の名義変更、相続放棄、遺言書の作成支援など、相続全般に力を入れており、「身近な街の法律家」として、分かりやすいご説明と、迅速かつ正確な対応を常に心がけています。

市営地下鉄鶴舞線「植田駅」から徒歩3分とアクセスも良好。天白区をはじめ、名東区・緑区・瑞穂区・昭和区・千種区、さらに東郷町・みよし市・日進市・長久手市など近隣地域からも多くのご相談をいただいております。また、愛知県全域に加え、岐阜県・三重県からのご相談にも対応しております。

相続に関するお困りごとがございましたら、お一人で悩まず、まずはお気軽にご相談ください。